Flash Note

![[Background image] [CI] Blue sky and buildings [Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress)

Carmignac Investissement : La Lettre du Gérant

1er trimestre 2021

Carmignac Investissement1 a gagné 3,82 % au premier trimestre 2021, contre +8,86 % pour l’indice de référence2.

Le marché actions aujourd’hui

Tout en enregistrant une performance positive au premier trimestre 2021, Carmignac Investissement a sous-performé son indice de référence après une nette surperformance en 2020. Les marchés ont entamé l’année stimulés par l’accélération du déploiement des vaccins, les espoirs de redémarrage de l’économie, les politiques plus qu’accommodantes des banques centrales et le soutien budgétaire massif des pouvoirs publics. Cette toile de fond a entraîné une remontée des rendements obligataires et un rebond des actions impulsé par celles sous-valorisées. De fait, cette remontée s’est montrée étroitement corrélée avec la surperformance des valeurs financières, tandis que la hausse des prix des matières premières a permis au secteur de l’énergie d’enregistrer une progression à deux chiffres - deux secteurs auxquels nous étions sous-exposés. En revanche, la hausse des taux d’intérêt a pénalisé les actifs de croissance à duration longue qui sont au cœur de notre portefeuille.

Aux États-Unis, le redressement accéléré du cycle induit par une campagne de vaccination efficace et un plan de relance budgétaire massif a conduit à une forte appréciation du dollar, qui a pesé sur les marchés émergents et nos positions chinoises. Nous pensons que cette série de développements, qui a pénalisé notre performance relative sur le trimestre, est susceptible de se stabiliser voire de s’inverser au fil de l’année.

Notre processus d’investissement repose sur l’identification des tendances séculaires de croissance les plus prometteuses afin d’investir dans des entreprises capables d'afficher une forte croissance indépendamment de la conjoncture économique. Cette approche nous permet d’établir des convictions fortes aptes à surperformer sur le long terme, et d’éviter les entreprises confrontées à des défis durables dénuées de perspectives de croissance attractives et visibles à long terme. Néanmoins, nous serons parfois amenés à rééquilibrer notre penchant en faveur de la croissance au moyen de positions dérivées sur des indices cycliques, comme nous l’avons fait ce trimestre avec des positions longues sur les indices bancaires européens et américains, qui ont alimenté la performance.

Allocation du portefeuille

Au premier trimestre, nous sommes parvenus à générer de l’alpha au sein de notre portefeuille de valeurs de croissance pérennes, dans des secteurs tels que la santé, la consommation et les services de communication. Cependant, nos positions technologiques ont sous-performé l’indice de référence2, en particulier celles en Chine. L’économie chinoise étant plus avancée que le reste du monde dans sa reprise cyclique, nous pourrions assister ces prochains mois à un ralentissement qui profitera aux entreprises de notre portefeuille qui bénéficient d’une croissance prévisible de leurs bénéfices. Enfin, à l’amorce de 2021, nous étions largement positionnés sur des entreprises vouées à tirer parti du redémarrage de l’activité en Europe, telles que Worldline (paiements numériques), et des entreprises axées sur le tourisme comme Ryanair (compagnie aérienne à bas coût), Amadeus (services de voyages), AENA (aéroports espagnols), Bookings.com (voyages en ligne) et Safran (moteurs d’avions court-courrier).

La performance de ces entreprises n’a pas été à la hauteur de nos attentes au premier trimestre, le redémarrage de l’activité européenne ayant été retardé par la lenteur de la distribution des vaccins. Nous anticipons toutefois une accélération des vaccinations en Europe aux deuxième et troisième trimestres, ainsi qu’un redémarrage de l’économie européenne favorisé par la demande refoulée des consommateurs.

Parmi les meilleures contributions du trimestre, nous notons Volkswagen, où notre thèse d’investissement repose sur le meilleur positionnement de l’entreprise en vue de la transition des véhicules à moteur thermique aux véhicules purement électriques, mais qui nous a également fourni une exposition cyclique au sein du portefeuille. Alphabet et Facebook ont également enregistré de solides progressions grâce aux tendances porteuses dans la publicité numérique. Dans le secteur de la santé, le fabricant chinois de vaccins Chongqing Zhifei et le prestataire américain de services de santé Anthem ont tous deux généré de solides performances. Les freins les plus importants ont concerné l’exploitant chinois de centres de données Chindata Group et l’éditeur de logiciels américain Elastic, deux titres dont le profil de forte croissance et de valorisation élevée a été boudé ce trimestre mais envers lesquels nous conservons une conviction forte.

Notre approche de la sélection de titres vise à identifier des sociétés à croissance pérenne qui présentent des perspectives de bénéfices solides et durables au fil du temps. Nous recherchons des entreprises qui bénéficient de marchés potentiels vastes et grandissants pour leurs biens et services, et d’opportunités de pénétration convaincantes sur ces marchés. Nous recherchons l’innovation et la capacité à perturber les autres acteurs du marché. Bien que les cours des actions de ces sociétés soient généralement plus onéreux que le marché global, nous considérons que leurs valorisations sont susceptibles de devenir rapidement attractives. Il est possible à l’occasion d’identifier une entreprise dont les perspectives de croissance sont largement supérieures à celles du marché global mais qui se négocie à un multiple proche de celui du marché, comme nous l’avons constaté au premier trimestre avec Facebook. Nous avons cherché à exploiter cette caractéristique en faisant de Facebook notre position la plus importante, car nous sommes convaincus de sa capacité non seulement de continuer à être une force dominante dans la publicité numérique, mais aussi de tirer parti des opportunités de monétisation avec Instagram, Whatsapp, et le commerce social.

Bien que Carmignac Investissement se concentre sur les sociétés à croissance pérenne, son mandat n’exclut pas la gestion active du dimensionnement des positions, de leur profil de risque et de la cyclicité globale du portefeuille. Sachant que nous estimons être dans un environnement de hausse des taux d’intérêt en raison du contexte propice à l’accélération de l’inflation, nous avons activement cherché à limiter notre exposition aux segments à forte croissance et richement valorisés du vivier d’opportunités de croissance durable. En parallèle à cette prudence vis-à-vis des valorisations, nous avons établi une exposition au redémarrage de l’économie mondiale, principalement par le biais d’entreprises adossées au secteur européen du tourisme comme évoqué précédemment, mais également au tourisme et à la mobilité au plan mondial comme Carnival Cruise Lines et UBER. Au cours du premier trimestre, nous avons également étoffé notre position dans Capital One Financial, le principal émetteur américain de cartes de crédit, qui offre au portefeuille une exposition au redémarrage de l’économie et un moyen de tirer parti de la remontée des taux.

Perspectives

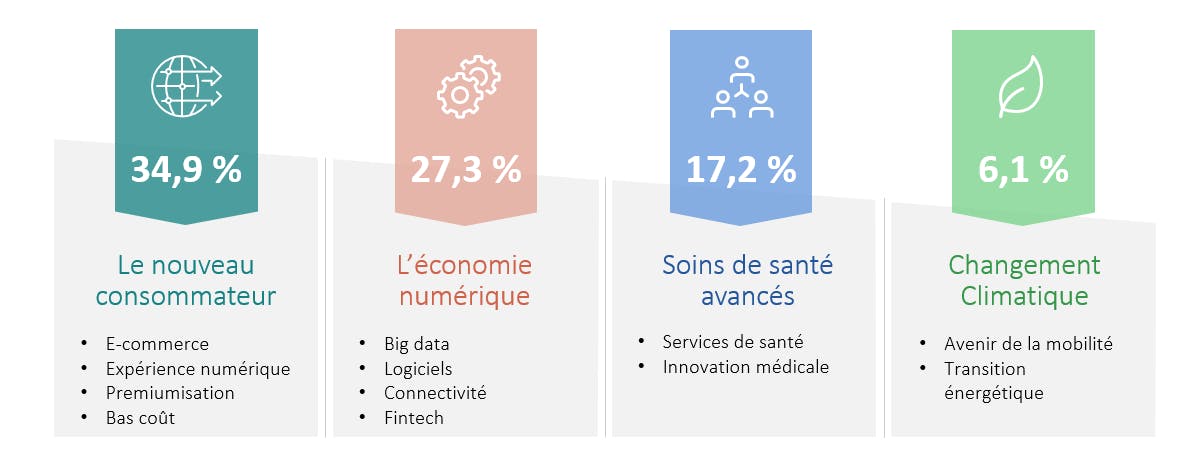

Dans l’ensemble, nous conservons un portefeuille liquide et solide basé sur des convictions fortes, et diversifié aux plans géographique, sectoriel et thématique. Nos principaux thèmes sont les suivants :

Source : Carmignac, 31/03/2021. Autres : 10,0 %. La composition du portefeuille peut évoluer au fil du temps et sans préavis.

Ces thèmes de rupture se sont révélés particulièrement résistants à la récession économique mondiale provoquée par la Covid. Bon nombre de leurs courbes d’adoption se sont fortement accélérées, dopant les taux de pénétration et la réalisation de bénéfices durables.

À mesure du redémarrage de l’économie mondiale, nous sommes fermement convaincus que ces gains de pénétration seront maintenus : les consommateurs et les entreprises vont continuer de plébisciter les tendances fortes que sont le commerce électronique, les paiements numériques, l’infrastructure Cloud, la publicité en ligne et le progrès médical.

Carmignac Investissement

![[Background image] [CI] Blue sky and buildings [Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress)

En quête des gagnants d’aujourd’hui et de demain

Fonds actions internationales sans contrainte géographique, sectorielle ou de capitalisation boursière

Des moteurs de performance combinant tendances à long terme et opportunités tactiques

Un processus d’investissement rigoureux basé sur une analyse bottom-up des fondamentaux pour optimiser la génération d’alpha

Carmignac Investissement A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Investissement A EUR Acc | +10.39 % | +1.29 % | +2.13 % | +4.76 % | -14.17 % | +24.75 % | +33.65 % | +3.97 % | -18.33 % | +18.92 % | +21.41 % |

| Indicateur de référence | +18.61 % | +8.76 % | +11.09 % | +8.89 % | -4.85 % | +28.93 % | +6.65 % | +27.54 % | -13.01 % | +18.06 % | +14.72 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Investissement A EUR Acc | +3.46 % | +11.61 % | +7.69 % |

| Indicateur de référence | +9.06 % | +12.09 % | +11.12 % |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | 4,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,50% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | 20,00% max. de la surperformance dès lors que la performance depuis le début de l'exercice est positive, dépasse la performance de l'indicateur de référence et si aucune sous-performance passée ne doit encore être compensée. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans. |

| Coûts de transaction : | 1,09% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |

1 Carmignac Investissement A EUR Acc (ISIN : FR0010148981).

Les performances passées ne présagent pas nécessairement des performances futures. Le rendement peut évoluer, à la hausse ou à la baisse, suite aux fluctuations des devises. Les portefeuilles des fonds Carmignac sont susceptibles d’être modifiés à tout moment sans préavis. Les performances s’entendent nettes des commissions (à l’exclusion des droits d’entrée potentiellement prélevés par le distributeur). Performance annualisée au 31/03/2021.

2 Indice de référence : MSCI ACWI (USD) (dividendes nets réinvestis).

Carmignac Investissement E EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION: Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

GESTION DISCRÉTIONNAIRE: L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres selectionnés.

Le Fonds présente un risque de perte en capital.