Rapport Trimestriel

Carmignac Emergents : Lettre trimestrielle des gérants – T1 2022

-

-6.6%Performance relative de Carmignac Emergents A EUR Acc

contre son indicateur de référence MSCI EM NR Index.

-

20.1%Exposition du Fonds

à la thématique transition énergétique et aux industries renouvelables. -

70.0%Investissement du Fonds

dans les sociétés alignées avec les ODD (Objectifs de Développement Durable).

Carmignac Emergents1 (A EUR ACC, ISIN FR0010149302) enregistre une baisse de -11.53% au cours du premier trimestre 2022, contre une performance de -4.92% pour son indicateur de référence2.

Au cours de ce trimestre marqué par l’invasion de l’Ukraine par l’armée russe, les actions émergentes ont fortement baissé. Elles ont également sous-performé les marchés développés, du fait du poids de la Russie dans l’indice émergent ainsi que de la nouvelle baisse du marché chinois (-12.30% en euros).

Que s’est-il passé sur les marchés émergents au premier trimestre 2022 ?

Le fonds avait une exposition de 5.5% à la Russie avant l’invasion de l’Ukraine. Cette exposition était justifiée par plusieurs facteurs. Tout d’abord, les fondamentaux de l’économie russe étaient excellents. Le niveau d’endettement était très faible, à moins de 20% du PIB, et les réserves de changes très élevées, à plus de 43% du PIB grâce à d’importants surplus avec près de 10% pour la balance courante et 4% pour la balance budgétaire. Par ailleurs, nous avions identifié des sociétés de qualité, avec des valorisations attractives, de bonnes perspectives de croissance et une excellente gouvernance d’entreprise. Lorsque nous avons compris que la guerre allait éclater après la reconnaissance par Poutine de l’autonomie des régions séparatistes du Donbass, il était hélas trop tard pour vendre, les intermédiaires financiers ayant cessé de traiter les actifs russes du fait des premières sanctions annoncées. Nous avons ainsi essuyé une perte importante, après avoir fait le choix de marquer nos actions russes à une valorisation proche de zéro afin de prendre en compte l’impossibilité que nous avons de traiter ces valeurs.

Mais la mauvaise surprise de ce premier trimestre, qui explique l’essentiel de notre sous-performance, tient à la baisse des actions chinoises (39% du fonds au 31/03/2021) dans le sillage de la guerre en Russie. De nombreux investisseurs, en particulier dans les pays anglo-saxons, ont fait le choix de vendre les actions chinoises du fait du rapprochement entre Poutine et Xi affiché lors d’une déclaration officielle fin janvier. Par ailleurs, le gendarme de la Bourse américaine, la SEC, a commencé à nommer les dix premières sociétés chinoises qui devront se dé-coter du marché américain d’ici 2024, aggravant cette perception des investisseurs américains que la Chine est « non-investissable ». De notre côté, nous percevons cette nouvelle baisse chinoise comme excessive, et constitue une opportunité pour renforcer nos positions. En effet, l’indice des actions chinoises MSCI China est redescendu au niveau de 1993, époque où le PIB chinois était 40 fois inférieur à son niveau actuel, 8 années avant l’entrée du pays dans l’OMC (Organisation Mondiale du Commerce). Nous avons aujourd’hui en portefeuille plusieurs sociétés dont la capitalisation boursière est inférieure au niveau de tresorerie nette au bilan, une situation que nous n’avions pas vue depuis la crise financière de 2008. Les valorisations des actions chinoises semblent ainsi refléter une forte probabilité d’une rupture diplomatique majeure avec le monde occidental. Celle-ci pourrait faire suite à un soutien militaire de la Chine à l’armée de Poutine, ou bien d’une invasion de Taïwan par l’armée chinoise. Or ces deux événements nous paraissent à ce stade très peu probables. Nous pensons que la Chine restera neutre dans le conflit ukrainien et, qu’elle ne prendra pas le risque d’une escalade à Taïwan, surtout dans un contexte où le monde occidental montre son unité et sa détermination à imposer des sanctions politiques importantes.

Ajustements et positionnement actuel

Nous avons donc profité de cette baisse excessive du marché chinois pour ajouter deux nouvelles positions à notre fonds. Tout d’abord, la société Sungrow, cotée sur le marché local à Shanghai, leader mondial de la fabrication de composants électriques pour l’industrie solaire. Avec une part de marché globale de 25%1 , Sungrow est idéalement positionnée sur ce secteur qui affiche une forte croissance séculaire, accélérée par la crise russe et la volonté de l’Europe d’augmenter ses investissements dans les énergies renouvelables afin de réduire sa dépendance à la Russie. Sungrow est également positionné sur le marché du stockage d’énergie, un autre marché avec des perspectives de croissance importantes du fait du décalage entre les pics de production des énergies renouvelables (vers midi pour le solaire, la nuit pour les éoliennes) et la consommation d’électricité en continue dans la journée. Par ailleurs, Sungrow a une politique de gestion de l’eau et des risques environnementaux particulièrement efficaces, avec des objectifs annuels de réduction des émissions de CO2 par unités de vente, et une amélioration continue des processus de recyclage et du traitement des déchets adaptées à leur activité. Nous avons également acheté la société Beike, cotée aux Etats-Unis. Beike était le plus grand acteur de transactions immobilières, grâce à son réseau d’agences dans le pays. Ils ont ensuite développé un service de transactions immobilières sur internet, devenant ainsi le troisième acteur mondial des transactions par internet derrière Amazon et Alibaba2 . Le titre a beaucoup baissé, dans le sillage de la crise immobilière chinoise, au point que sa valorisation nous est apparue comme absurde compte tenu de la qualité du Management. Nous avons financé notre achat de Beike par la vente du géant internet chinois Baidu, sur prise de profit, après le fort rebond de la société en fin de période.

Si la guerre nous a obligé à revoir à la baisse toutes nos prévisions pour 2022, nous pensons toutefois que le fonds est bien positionné pour un rebond significatif dans les mois à venir. En effet, nos titres chinois pourraient rebondir si les autorités chinoises arrivaient à se mettre d’accord avec les américains sur l’accès aux registres comptables des sociétés. Nos valeurs coréennes traitent également à des multiples particulièrement faibles, en particulier Samsung Electronics et LG Chem, pourtant des leaders mondiaux dans des domaines porteurs comme la mémoire pour les semi-conducteurs et la fabrication de batteries électriques. Par ailleurs, notre portefeuille d’Amérique Latine (17% du fonds) devrait continuer de bien se tenir dans un contexte de fortes hausses du prix des matières premières. Le Brésil (12% du fonds3 ), semble d’autant mieux positionné que le candidat favori de l’élection présidentielle, Lula, passe une alliance avec les grands partis centristes, ce qui rend peu probable une politique hostile aux marchés financiers.

L’investissement responsable toujours au cœur de notre approche

Depuis son lancement en 1997, Carmignac Emergents associe notre ADN sur les pays émergents depuis 1989 à notre volonté de renforcer notre position d’acteur majeur de l’investissement responsable. Au travers de cette alliance d’expertises, nous cherchons à créer de la valeur pour nos investisseurs tout en ayant une empreinte positive sur la société et l’environnement.

Classé Article 9 selon la Sustainable Finance Disclosure Regulation (" SFDR ")4 , le Fonds a ainsi obtenu la labellisation ISR de l’Etat français (2019), ainsi que le label belge Towards Sustainability (2020)5 .

A compter du janvier 2022, le Fonds classé Article 9 selon le règlement « SFDR », dispose d’un objectif d'investissement durable consistant à investir plus de 50% de ses actifs dans des sociétés ont la majeure partie du chiffre d’affaires provient de biens et services liés à des activités qui sont positivement alignées sur l'un des 9 (sur 17) objectifs de développement durable des Nations Unies (« les 9 Objectifs de Développement Durable ») sélectionnés pour ce Fonds6 . Ces sociétés contribueront à une des 6 thématiques durables que nous avons identifiés pour cette Stratégie (voir ci-dessous).

Pour rappel, notre approche socialement responsable repose ainsi sur les piliers suivants :

-

Investir avec sélectivité et conviction

Privilégiant les thématiques de croissance durable, dans des secteurs sous-pénétrés et des pays aux fondamentaux macro-économiques solides.

-

Investir avec un impact positif

En privilégiant les sociétés apportant des solutions aux défis environnementaux et sociaux des pays émergents (investissant 50% des actifs dans des sociétés qui sont positivement alignées sur l'un des 9 objectifs de développement durable des Nations Unies sélectionnés pour ce Fonds4) et en réduisant de 70% notre empreinte carbone par rapport à l’indice MSCI Emerging Markets.

-

Investir de façon durable

En prenant systématiquement en compte les critères environnementaux, sociaux et de gouvernance (ESG) dans notre analyse et nos décisions d’investissement.

Positionnement thématique du Fonds au 31/03/2022 : Privilégier les bénéficiaires de la révolution digitale et des tendances démographiques de long terme

Sources : Carmignac, données des sociétés, 31/03/2022

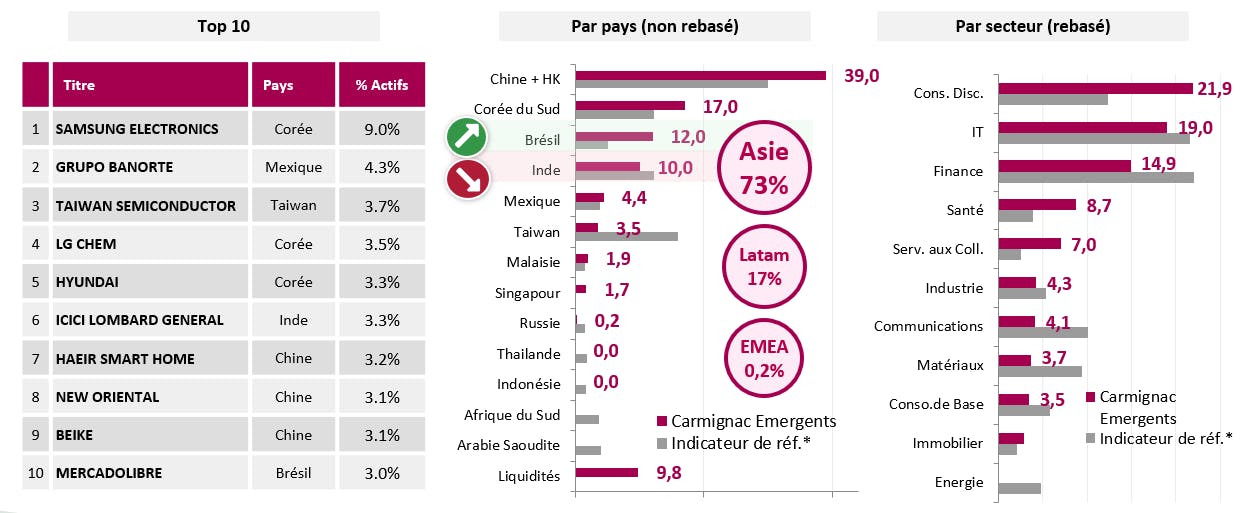

Positionnement du Fonds au 31/03/2022

Indicateur de référence MSCI EM NR (USD) dividendes nets réinvestis

Chine - y compris Hong Kong. Hors positions sur produits dérivés. La composition des portefeuilles de Carmignac est susceptible de changer à tout moment. Les données sont rebasées à 100 % pour le positionnement sectoriel et géographique.

Source : Carmignac, 31/03/2022

Sources : Carmignac, Bloomberg, données des sociétés, EM Advisors Group, CICC, JPM Research, 31/03/2022.

1 Carmignac Emergents A EUR Acc (ISIN : FR0010149302). Les performances passées ne présagent pas nécessairement des performances futures. Le rendement peut évoluer, à la hausse ou à la baisse, suite aux fluctuations des devises. Les portefeuilles des fonds Carmignac sont susceptibles d’être modifiés à tout moment sans préavis. Les performances s’entendent nettes des commissions (à l’exclusion des droits d’entrée potentiellement prélevés par le distributeur). Performance annualisée au 31/12/2021

2 Indicateur de référence : MSCI EM NR USD. Performances quotidiennes en EUR au 31/03/2022.

3Source : Carmignac au 31/03/2022, poids du Brésil en incluant Mercadolibre qui réalise plus de 50% de ses revenus au Brésil

4Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 : règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers. Pour plus d’informations, veuillez consulter [EUR-lex](https://eur-lex.europa.eu/eli/reg/2019/2088/oj « EUR-lex »)

5Carmignac Emergents a obtenu les labels ISR français et belge. https://www.lelabelisr.fr/en/ ; https://www.towardssustainability.be/ ; https://www.febelfin.be/fr

6L’objectif d'investissement durable consistant à investir principalement (c'est-à-dire plus de 50 % des actifs net du fonds) en actions d'entreprises dont plus de 50% du chiffre d’affaire provient de biens et services liés à des activités commerciales qui sont positivement alignées sur l'un des 9 (sur 17) objectifs de développement durable des Nations Unies (« les 9 Objectifs de Développement Durable ») sélectionnés pour ce Fonds. Pour plus d'informations sur les Objectifs de Développement Durable des Nations Unies, veuillez consulter https://www.un.org/sustainabledevelopment/fr/objectifs-de-developpement-durable.

Carmignac Emergents A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Emergents A EUR Acc | +5.76 % | +5.15 % | +1.39 % | +18.84 % | -18.60 % | +24.73 % | +44.66 % | -10.73 % | -15.63 % | +9.51 % | +5.28 % |

| Indicateur de référence | +11.38 % | -5.23 % | +14.51 % | +20.59 % | -10.27 % | +20.61 % | +8.54 % | +4.86 % | -14.85 % | +6.11 % | +10.79 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Emergents A EUR Acc | -6.30 % | +6.90 % | +5.07 % |

| Indicateur de référence | -1.81 % | +4.35 % | +5.34 % |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | 4,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,50% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | 20,00% max. de la surperformance dès lors que la performance depuis le début de l'exercice est positive, dépasse la performance de l'indicateur de référence et si aucune sous-performance passée ne doit encore être compensée. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans. |

| Coûts de transaction : | 0,88% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |

Carmignac Emergents A EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION: Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

PAYS ÉMERGENTS: Les conditions de fonctionnement et de surveillance des marchés "émergents" peuvent s’écarter des standards prévalant pour les grandes places internationales et avoir des implications sur les cotations des instruments cotés dans lesquels le Fonds peut investir.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

GESTION DISCRÉTIONNAIRE: L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres selectionnés.

Le Fonds présente un risque de perte en capital.