Flash Note

Les principales convictions de Carmignac Portfolio Global Bond

- Publié

-

Longueur

9 minute(s) de lecture

L'environnement actuel, caractérisé par une hausse des taux d'intérêt, une inflation élevée et des risques géopolitiques croissants, constitue un défi majeur pour la plupart des investisseurs obligataires. Dans ce contexte, et afin de s’adapter à ce nouvel ordre géopolitique et monétaire, il est crucial d'avoir la capacité d'investir sur l'ensemble des actifs obligataires et des devises.

Philosophie d'investissement et arguments de vente clés

Nous pensons que Carmignac P. Global Bond dispose des outils nécessaires pour relever l’ensemble de ces défis macroéconomiques et financiers, notamment grâce à :

-

- Un univers d’investissement international qui nous permet d'identifier les tendances macroéconomiques à travers le monde. Cela nous permet de tirer parti de toute asynchronie macroéconomique sur l'ensemble des actifs éligibles.

- Une multitude de sources d'alpha à travers tous les sous-secteurs obligataires, au travers de stratégies de taux d'intérêt, de crédit et de devises sur les marchés développés et émergents.

- Un processus d'investissement flexible et sans contrainte visant à « traverser les cycles » qui utilise des stratégies à la fois d’exposition aux marchés et de couverture pour optimiser la performance tout en atténuant le risque de perte dans toutes les conditions de marché.

- Un univers d’investissement international qui nous permet d'identifier les tendances macroéconomiques à travers le monde. Cela nous permet de tirer parti de toute asynchronie macroéconomique sur l'ensemble des actifs éligibles.

Pour rappel, nos principales limites d'investissement sont les suivantes :

- Sensibilité aux taux d’intérêts: -4 à 10.

- Exposition au crédit structuré: 0 à 10%.

- Dérivés de crédit : 0% à 30% (sur les indices iTraxx et CDX).

- Devises: Les stratégies de change constituent à la fois un moteur de performance et un outil de gestion des risques.

Enfin, le gérant du Fonds s'appuie sur la contribution de toute l'équipe d’experts obligataires de Carmignac, composée d'une vingtaine de personnes, dont des analystes, des économistes et des gérants de portefeuille.

Tendances macroéconomiques actuelles

Nous observons la résurgence de défis auxquels l'économie mondiale était déjà confrontée avant l'escalade de la guerre entre l’Ukraine et la Russie.

Face à une inflation accrue, persistante et généralisée, à des banquiers centraux de moins en moins accommodants, à un ralentissement de la croissance mondiale et à des incertitudes géopolitiques, le risque d’une « stagflation » est plus tangible que jamais. Dans ce contexte, nous avons identifié trois principaux risques qui affectent les investisseurs obligataires :

1. Une inflation mondiale de plus en plus persistante et généralisée

La dernière décennie a été clairement marquée par une tendance de faible croissance mondiale et des forces déflationnistes. Ce sont également ces forces déflationnistes qui ont guidé les politiques très accommodantes de la plupart des banques centrales, auxquelles nous nous sommes largement accoutumés. Par conséquent, au cours de la dernière décennie (qui s'est achevée en 2020-2021), les marchés obligataires ont poursuivi leur tendance haussière, tandis que les marchés des matières premières et certains paniers de devises ont enregistré de moins bonnes performances (en termes relatifs).

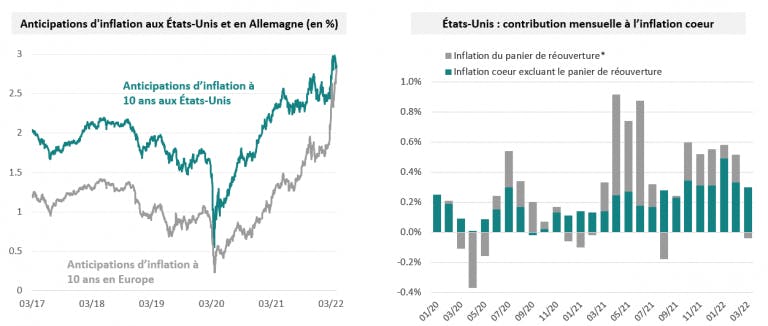

Cet environnement a radicalement changé ces derniers mois. En effet, nous avons constaté que l'inflation n'a pas seulement augmenté mais elle s'est également étendue/généralisée. Elle ne se limite plus à quelques secteurs sensibles à la Covid, et touche désormais d’autres domaines dans lesquels elle semble s’installer plus durablement.

À cela s'ajoutent des pressions sur les marges d’entreprises ainsi qu’une hausse des coûts, liés aux prix des matières premières et aux perturbations des chaînes d’approvisionnement, qui résultent autant de la crise russo-ukrainienne que des politiques chinoises zéro Covid.

Nous nous attendons désormais à ce que l'inflation touche ses points hauts et s’approche de son point d’inflexion tout en restant au-dessus du seuil de 2% tout au long de l’année 2022 ainsi qu’en 2023.

-

Source : Carmignac, Bloomberg, 07/04/2022

Ainsi, dans un contexte de hausse des taux d’intérêt et de forte inflation, les investisseurs obligataires n’ont que peu d’options à court terme pour traverser ces turbulences. Parmi celles-ci, les matières premières et les actifs liés aux matières premières (comme certains paniers de devises) qui ont jusqu’à présent fait leurs preuves.

Implications pour le marché : la principale leçon à tirer du contexte actuel semble être l'inévitable attitude restrictive de la Réserve fédérale. En effet, la Fed veut faire baisser l'inflation à tout prix. Cela signifie nécessairement une baisse de la croissance, donc des marchés d’actions, et potentiellement la poursuite de l’écartement des marges de crédit. Il nous semble que les banquiers centraux aient exprimé un choix clair entre l'inflation et la croissance.

2. Le « super-cycle des matières premières » reflété dans les paniers de devises

Comme nous l'avons mentionné plus haut, les matières premières suivent des « super-cycles » qui sont plus longs que les cycles économiques et moins liés à ceux-ci. Le dernier super-cycle des matières premières (2002-2008), par exemple, a été principalement alimenté par une forte demande, nourrie de la forte croissance de la Chine et, plus largement, des pays émergents.

Nous sommes maintenant au début d’un nouveau cycle de hausse des matières premières, soutenu par l'offre, qui a commencé selon nous en 2020 et qui va très probablement conduire le nouveau régime macroéconomique avec notamment une inflation plus forte et des banques centrales moins accommodantes (au moins à court terme).

Et si les récents événements géopolitiques ont subitement renforcé ce cycle haussier des matières premières, en particulier les prix du gaz et du pétrole, mais aussi celui des matières premières agricoles ou des engrais qui sont parmi les plus exposés au conflit russe en Ukraine, c’est bien la révolution verte qui devrait soutenir cette dynamique sur le long terme. Cela dit, la situation chinoise nous oblige actuellement à conserver une certaine prudence , car la politique zéro Covid du pays pourrait affecter directement la demande de matières premières et donc leurs valorisations.

Toutefois, cette super-tendance des matières premières devrait se poursuivre – et ce, faisant abstraction de toute fluctuation à court terme des prix du gaz et du pétrole, de l’inflexion de la demande liée au ralentissement chinois ou de l’évolution potentielle des évènements géopolitiques actuels.

Implications pour le marché : les pays d'Amérique latine, par exemple, ont bénéficié de la hausse des prix du pétrole et du gaz, mais aussi des prix des « soft commodities » (maïs, blé, soja, etc.) suite aux perturbations de la production en Ukraine (un des plus grands producteurs de blé et de maïs au monde).

Les premiers actifs à avoir réagi sont les paniers de devises étroitement corrélées aux cycles des matières premières. À titre d’exemple, les devises latino-américaines ont surperformé les autres régions des marchés émergents.

Cette reprise a profité à notre stratégie Carmignac P. Global Bond grâce à notre positionnement acheteur sur les stratégies de change au cours du premier trimestre 2022, via notamment nos positions acheteuses sur devises latino-américaines liées aux matières premières, notre positionnement favorable sur le dollar canadien ou nos positions vendeuses sur le yuan et d'autres devises asiatiques connexes. Notons que nous avons décidé de prendre tactiquement nos profits sur nos principales positions en devises liées aux matières premières.

3. Dissonance géographique et différentiel de croissance

Les perspectives macroéconomiques diffèrent au sein des trois blocs économiques et régions, que ce soit en termes de perspectives de croissance, de prévisions d'inflation ou de politiques monétaires.

Tandis que le premier trimestre 2022 entre dans l'histoire des marchés obligataires des pays développés avec notamment la plus forte hausse trimestrielle observée sur le marché des taux d’intérêt, la plupart des pays émergents laissent entrevoir, pour leur part, une fin potentielle du cycle de hausse.

En ce sens, les banques centrales d'Amérique latine ont été, par exemple, les premières à mettre fin à l'assouplissement monétaire et ce dès le premier trimestre 2021. Cette perspective sur le niveau actuel des rendements et la trajectoire des taux d'intérêt à l'avenir constitue un soutien supplémentaire pour les taux locaux et les devises à moyen et long terme.

L'inflation constitue aussi un exemple de désynchronisation bien qu’étant étroitement liée à la croissance mondiale et aux politiques des banques centrales. Nous constatons que l'inflation dans les pays asiatiques par exemple, ou dans d'autres régions du monde, comme Israël, reste relativement faible. Et dans un contexte d’inflation globale élevée qui va venir grever les perspectives de croissance mondiale, il est également à noter que la situation peut varier d’une zone géographique à une autre.

Enfin, les perspectives de croissance semblent également contraster.

- D'une part, les États-Unis et le Canada affichent toujours des chiffres de croissance décents (bien que la tendance soit au ralentissement).

- D'autre part, l'Europe reste très fragile et dépendante des prix des matières premières. Elle paie donc le plus lourd tribut en termes de conséquences directes liées à l'invasion russe en Ukraine.

- Enfin, la Chine est une fois de plus touchée par une fermeture à grande échelle tandis que les infections par Omicron montent en flèche, ce qui ne manquera pas d'avoir un impact sur ses prévisions de croissance, corroboré par les chiffres très décevants publiés récemment. Cela soulève également aussi la question des goulets d'étranglement au sein des chaînes d'approvisionnement qui pourraient potentiellement s’aggraver.

Positionnement et facteurs de performance

Où cela nous mène-t-il en termes de positionnement ?

Carmignac Portfolio Global Bond A EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

GESTION DISCRÉTIONNAIRE: L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres selectionnés.

Le Fonds présente un risque de perte en capital.

Carmignac Portfolio Global Bond A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio Global Bond A EUR Acc | +13.78 % | +3.33 % | +9.46 % | +0.10 % | -3.66 % | +8.36 % | +4.70 % | +0.12 % | -5.56 % | +3.02 % | -0.60 % |

| Indicateur de référence | +14.63 % | +8.49 % | +4.60 % | -6.16 % | +4.35 % | +7.97 % | +0.62 % | +0.60 % | -11.79 % | +0.50 % | -1.64 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Portfolio Global Bond A EUR Acc | -0.73 % | +0.82 % | +2.46 % |

| Indicateur de référence | -3.76 % | -2.06 % | +1.39 % |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | 2,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,20% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | 20,00% lorsque la classe d'action surperforme l'indicateur de référence pendant la période de performance. Elle sera également dûe si la classe d'actions a surperformé l'indicateur de référence mais a enregistré une performance négative. La sous-performance est récupérée pendant 5 ans. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne sur les 5 dernières années, ou depuis la création du produit si elle est inférieure à 5 ans. |

| Coûts de transaction : | 1,36% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |